国际锌资源价格直接受供需关系和经济形势影响,全球锌资源分布主要集中于澳大利亚、中国等国,主要生产国为中国、秘鲁和澳大利亚,锌消费集中于亚太和欧美地区。嘉能可是世界上最大的锌金属生产商和贸易商,对锌价影响举足轻重。我国锌资源储量排名世界第二但品位不高,产量和消费量均排名世界第一,对外依存度高。

01 全球锌资源定价情况01 全球锌资源定价机制以期货为主,伦敦金属交易所(LME)是全球锌期货定价中心,上海期货交易所(SHFE)是区域性锌期货价格中心

(资料图片仅供参考)

(资料图片仅供参考)

一是LME是唯一一家全球性的锌期货交易所,在锌期货市场中占据主导地位。

LME创建于1876年,在创立之初,即开始进行非正式的锌交易。1920年,锌的正式交易开始。从20世纪80年代开始,LME一直是世界锌市场的晴雨表,其公布的正式牌价反映了世界范围内锌的供需变化情况,被世界各地所公认。这些牌价可以在LME通过各种期货(Futures)和选择权合约(Options)来进行套期保值。锌的市场活跃度在LME排名第三,仅次于铜和铝期货。

二是纽约商品交易所(COMEX)曾短暂开启锌期货交易,但未成功。

COMEX曾于1978-1984年短暂经营过锌期货,但总的来说并不成功。当时美国锌生产商在锌定价上非常强势,以至于COMEX没有足够的锌业务量来提供合同流动性,使得锌不可能像铜和银的交易一样在LME和COMEX之间进行价格套利。如今,COMEX的金属交易以金、银、铜、铝的期货和期权合约为主。

三是上交所在2007年正式推出沪锌期货,参与全球锌期货定价体系。

上交所历史上曾有过短暂的锌交易。早在20世纪90年代初,锌就是与铜、铝、铅、锡、镍等基本金属并列的中远期交易品种。但随后锌的交易规模逐年递减,至1997年锌交易基本停止。1998年,在期货市场的结构调整中,有色金属交易品种只保留了铜和铝,锌等品种被取消。随着锌的价格在2006年不断走高,关于锌期货重返市场的呼声不断。2007年3月26日,上交所正式上市锌期货,将区域性的中国锌市场供需变化传递给国际市场,参与全球锌定价体系。

02 国际锌现货定价由LME主导,现货价格与LME期货价格走势高度一致

国际上锌现货的基本定价方式是以锌期货合约价格为基准价,再加上相应的升贴水作为现货报价。锌国际现货价格和LME期货价格走势高度一致,这是因为LME锌价作为锌金属买卖双方长期的定价标准,其月平均价也成为锌金属现货交易的定价依据。

02 全球锌资源定价历史与市场情况01 锌价格受供需关系和全球经济形势影响,自1960年来经历多轮涨跌

一是1960年至1978年的锌价上行及下跌周期;二是1979年至2000年的震荡周期;三是2001年至2009年的迅速攀升及下跌周期;四是2010年至2020年的波动期;五是2020年至今的迅速攀升期。2020年开始,受欧洲能源价格影响,锌供应端产能下降,而锌需求量的快速增长导致锌价触底反弹,持续上涨并突破3500美元/吨。

02 全球锌资源分布较为集中,澳大利亚和中国是全球锌矿储量最大的两个国家,锌储量合计占比超四成

2022年,美国地调局(USGS)的最新报告显示,全球已探明的锌资源量为19亿吨,全球已探明锌矿储量为2.1亿金属吨。澳大利亚的锌矿储量最为丰富,为6600万吨,占到全球总储量的31.4%。中国锌矿储量仅次于澳大利亚,为3100万吨,占全球总量的14.8%。锌矿储量较大的国家还有俄罗斯(10.5%)、秘鲁(8.1%)、墨西哥(5.7%)、印度(4.6%)等国,而其他国家锌矿储量合计占全球总储量的25%。

03 全球锌产量略有下降,主要生产国为中国、秘鲁和澳大利亚,全球大型锌矿生产商对锌价有一定影响

一是锌历史产量持续增长,近十年有所回落,预计未来产量逐步恢复。

全球锌矿产量100多年来持续增长,于2012年到达峰值,年产锌精矿1350万金属吨,此后几年持续出现一定幅度的回落,直至2019年又重新实现了增长。但是,2020年暴发的新冠疫情使得全球锌矿产量重新下降,全年产量下降了70万吨,同比减少5.51%,造成全球锌供应偏紧,价格持续上涨。随着疫情的缓解,锌的产量逐渐恢复至1300万吨的水平。分析认为,伴随世界经济的恢复和市场需求的推动,未来锌产量将会持续增长。

二是全球锌产量最多的国家为中国、秘鲁和澳大利亚等国。

据美国地调局(USGS)数据,2022年全球锌矿产量达1300万吨,其中中国产量最多,为420万金属吨,占全球总产量32.3%。锌矿产量较大的国家还有秘鲁(10.8%)、澳大利亚(10.0%)、印度(6.4%)、美国(5.9%)、墨西哥(5.7%)等国。其他国家锌矿产量合计占全球总量的28.9%。

三是全球前五大锌生产商产量约占全球的1/4,其生产策略对锌定价有一定影响。

2021年,全球前五大锌生产商合计年产量约为314万吨,约占全球锌产量的1/4,锌产值超过94亿美元,其中,嘉能可(Glencore plc)锌产量约116万吨,印度锌业(Hindustan Zinc Ltd)锌产量约79万吨,泰克资源(Teck Resources Ltd)锌产量61万吨,紫金矿业锌产量约31万吨,博利登(Boliden AB)锌产量约27万吨。大型锌生产商一般通过“减量保价”的策略来影响锌价,即通过关停矿山,控制生产量等手段来达到减产目的以维持锌价。2015年10月,嘉能可宣布减停总量相当于全球总产量4%的锌产量,当日锌价飙涨超7%。

04 全球锌消费区域集中,锌消费结构可分为初端和终端两大类

一是全球锌消费集中在亚太和欧美地区。

2021年,全球精锌消费量为1409.54万吨,锌的消费集中在亚太和欧美地区,其中中国锌消费占比最高,占比达48%,美国、印度分列二、三位,占比分别为6%和5%。其他主要消费国有韩国、日本、比利时和德国等发达国家。

二是锌的消费结构分为初端消费和终端消费,初端以镀锌为主,终端以基建为主,消费端的需求变化会影响锌价。

锌的消费结构可以分为初端消费和终端消费。锌的初端消费以镀锌应用为主,占比64%。锌的终端消费是指将锌的初端产品再加工并应用于更下游产业链。锌的终端消费中,基础设施和建筑领域占比最高,分别为33%和23%。锌消费端的表现会从终端消费领域传导至初端消费领域并影响锌的供需和锌价。例如,房地产和汽车等主要锌终端消费行业表现疲软时,初端消费的镀锌、锌合金等订单量将出现下滑,使得锌的供应量超过需求量,最终导致锌价下跌。

05 锌的最大贸易商为嘉能可,对锌定价有非常重要的影响

作为全球最大的锌贸易商,嘉能可凭借三点优势掌控市场精炼锌流通量。一是快速高效组织货源直达锌下游市场的能力;二是强大的锌资源配置能力;三是敏锐的锌市场洞察能力。作为全球第一大锌生产商,2022年,嘉能可自产锌产量为94万吨,全球市场占有率为7.2%;锌贸易量为240万吨,全球市场占有率为18.4%,锌自产量及贸易量均为全球第一。嘉能可全球第一的自产量是其对锌价产生巨大影响力的基础,而贸易量第一更放大了这一影响力。

03 我国锌资源市场及其对定价机制的影响01 国内锌期货市场规模逐渐增大,现货定价由厂商报价发展为网络平台报价,但锌定价权仍由LME主导

一是上交所沪锌对国内锌定价体系的建立起积极作用,但对锌定价权的影响力仍不及LME。

上交所推出的锌期货,对国内锌市场的供需透明度、定价方式、定价话语权、国内外价格传导机制都起到了积极作用。在我国锌市场的复杂市场结构条件下,上交所沪锌协助建立了一个公开、公正、公平、权威的锌市场定价体系。国内锌期货市场已经具备一定规模和影响力,随着市场机制的完善和交易规模的增加,在全球市场中的地位也在随之提高。2022年,沪锌期货成交稳中有升。据上交所数据,截止到2022年11月底,2022年沪锌期货成交量63906157手,同比增加0.64%,月平均成交量5809650手;2022年沪锌期货成交额79321亿元,同比增加11.1%,月平均成交额48367亿元。但全球锌的定价权仍由LME主导,国内锌期货市场仍然是一个区域性的市场,处于从属地位。

二是我国锌现货定价从厂商报价发展为网络平台报价,主要参考LME价格。

2000年之前,国内并无锌现货市场定价平台,现货市场价格形成基本上以生产企业的报价为基准,如在珠江三角洲地区由中金岭南定价为主,而在长江三角洲则以株冶价、葫芦岛价为主。定价机制的不健全对锌产业链上下游企业的日常经营产生了较大影响。2000年,上海有色金属网(SMM)建网,其给出的平台报价成为国内众多企业锌现货定价的参考依据。目前,国内现货市场的主要报价还有南储商务网的南储报价和上海金属网的报价等,但网络平台报价主要还是参考LME价格。

02 我国锌资源储量世界第二,但品位偏低,锌产量和消费量均为世界第一

一是我国锌资源总量世界第二,但平均质量低,资源开采难度大。

我国锌矿资源储量总量丰富,总储量世界第二,仅次于澳大利亚。国内的锌矿资源主要集中在云南(24%)、内蒙古(20%)、甘肃(11%)、新疆(8%)等地区,但我国锌矿矿床品位普遍偏低,小矿多、大矿少,贫矿多、富矿少,资源开采难度大,运输成本高。

二是我国锌矿产量世界第一,国内锌头部生产商影响力日益增强。

我国锌产量连续多年保持世界第一。近年来,通过产业间、上下游兼并重组、资产整合等多种方式,我国逐步形成了一批具有全球影响力的锌企业,有3家企业跻身全球前十大锌矿生产商。紫金矿业是国内最大的锌精矿生产企业,锌矿生产规模已跻身全球前五名,2022年度锌产量40.2万吨,占国内总产量的9.6%。五矿资源排名全球第六,2022年度锌产量为22.5万吨,占国内总产量的5.3%。中金岭南排名全球第九,2022年锌产量19.3万吨,占国内总产量的4.6%。其他规模较大的锌生产商还有驰宏锌锗、锌业股份、白银有色等。

三是我国是锌消费第一大国,消费集中于镀锌及其下游的房地产基建领域。

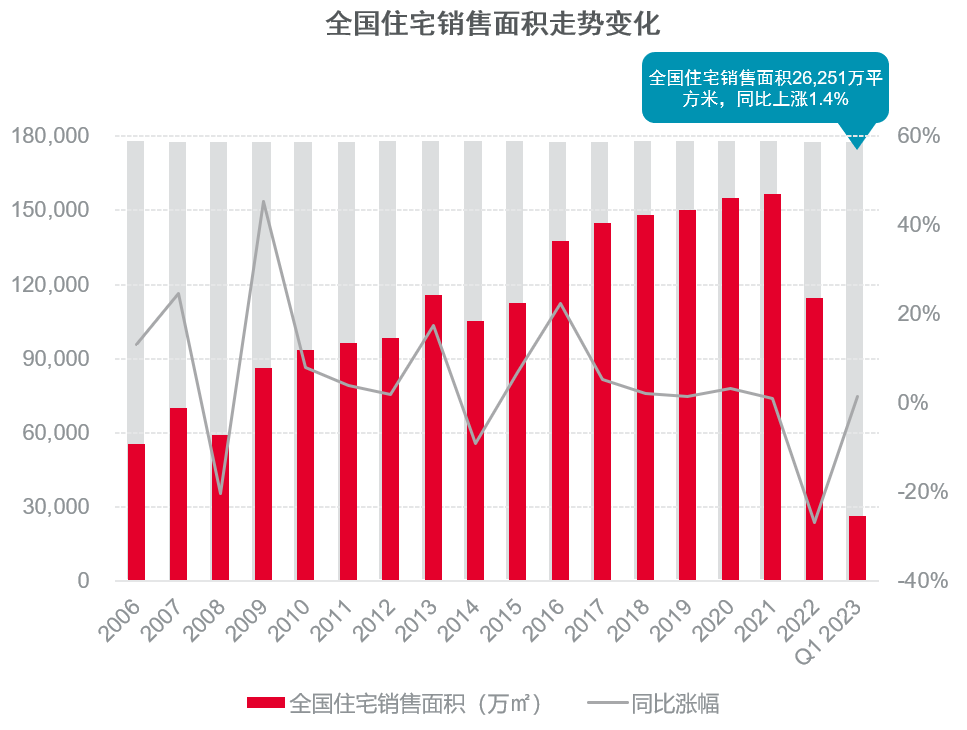

2021年,我国锌消费量为676万吨,是世界第一的锌消费国。我国的锌消费中镀锌占比最大,约占锌消费的60%;其次为压铸锌合金及氧化锌,分别占比15%、12%。镀锌主要的应用领域是基建和房地产。由于我国在锌消费端具有绝对优势,因此基建和房地产等领域的景气程度将对全球锌的供需和价格产生重大影响。

03 我国锌主要进口来源国是澳大利亚和秘鲁,对外依存度较高

我国锌对外依存度较高且上升趋势明显,主要进口来源国为澳大利亚和秘鲁。2016年以来,我国锌精矿进口量连年增加,目前已成为全球最大锌矿进口国。2020年锌精矿进口依赖已超过40%。分国家来看,2021年向我国出口锌精矿最多的国家为澳大利亚,全年107万实物吨,占我国锌精矿总进口量的29.5%;其次是秘鲁,向我国出口78万实物吨,占我国锌精矿总进口量的21.6%。锌矿进口的高依赖度及进口区域的相对集中化意味着精炼锌供给的稳定性可能会受到供给端和运输端的冲击,这也是我国在锌的国际贸易中处于劣势,只能被动接受全球市场价格的原因之一。

本文原载于5月15日《中国矿业报》1版