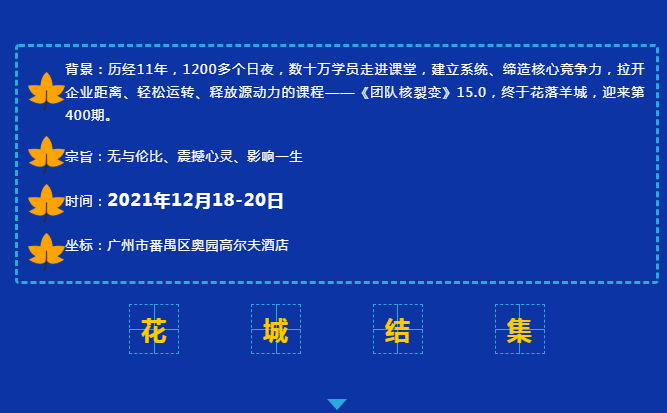

随着2021年即将步入尾声,站在美联储政策转向“肩膀”上的美元,成为了年内G10货币中当之无愧的“王者”。

外汇市场上G10货币间的行情对比显示,美元年内无论是相对于低收益的融资货币——如欧元、日元和瑞郎;还是相对于高Beta属性的风险货币——如澳元、加元和纽元,均录得了上涨。其中,美元兑日元年内迄今的涨幅达到了惊人的逾10%,兑欧元的涨幅也超过了8%。

美联储比预期更早作出政策转向,以及全球疫情反复所带来的不均衡复苏,堪称是驱动美元在2021年走强的两大主要原因。

尤其是前者。从上面的这张对比图中不难看出,G10货币年内兑美元跌幅最大的几个币种——如日元、瑞典克朗、欧元和澳元,它们背后的央行今年在货币政策转向方面的进度目前都落后于美联储,政策差异和随之衍生的息差变动成为了年内左右汇市强弱的主要原因。

与此同时,一年前人们对美国赤字扩大以及全球经济全面复苏有利于美国以外地区资产并削弱美元的假设事实,最终被证明并未成立。全球疫情反复下所带来的不均衡复苏,以及美国经济包括劳动力市场在此背景下的整体良好表现,反而令美元不断受到追捧。

截止本周二,ICE美元指数在2021年已上涨了近7%,彭博美元即期指数也上涨了约5%,势将录得六年来最强劲的年度表现。

据美国银行的一项调查显示,对冲基金眼下对美元的看涨程度已经达到了2015年以来的最高——对美元的净多头押注正攀升至2019年6月以来的最高水平,因围绕美国货币政策收紧影响的预期不断积聚。与去年同期相比,这是一个戏剧性的转变,当时做空美元曾是华尔街最盛行的交易之一。

强势美元仍难撼人民币与卢布

当然,在美元年内不断走强的背景下,在非美货币中,眼下仍有两座美元多头始终未能逾越的“大山”:中国人民币与俄罗斯卢布。

这两大新兴市场货币几乎成为了年内唯二能在美元面前抗跌的全球主要货币。

中金公司在本周最新发布的研报中指出,人民币在2021年美元指数全面走高的背景下对美元双边汇率震荡升值,这令衡量人民币对一篮子货币涨跌的CFETS指数达到了2015年811汇改以来的最高水平。

中金研报认为,强而有力的疫情管控令中国出口制造业企业在全球供应链饱受疫情摧残的2021年获得了巨大的红利,30%的出口增幅带来了大量的结汇需求,这是人民币2021年逆势升值,走出独立行情的最主要原因。

而在俄罗斯卢布这边,全球能源价格年内的飞涨、俄罗斯央行全年多次的加息行动、俄罗斯国内相对稳健的经济复苏形势,也共同织就了卢布年内的强势表现。

尤其是今年秋季以来的全球能源市场动荡,愈发凸显了俄罗斯作为石油和天然气超级大国的地位优势。俄罗斯健康的国家财务状况也正引起市场关注:作为全球最大能源出口国,俄罗斯拥有超过6000亿美元外汇储备,且外债很少。

展望明年:美元多头还能走多远?

随着美元在2021年的全球外汇市场上鲜有敌手,目前在展望明年时,不少投资者正在为美元明年有望继续升值做准备。从摩根士丹利到三井住友信托资产管理再到Lombard Odier,众多业内机构都预计美元会在2022年进一步走强,但要注意的是,机构策略师们也普遍预期其升值速度很可能将有所放缓。

三井住友信托资产管理的总经理Naoya Oshikubo就表示,“随着美联储可能在3月结束减码并在6月开始加息,预计美元将在2022年上半年走强,但美元明年下半年可能会回吐部分涨幅。当然,其调整幅度将是温和的,只会抹去与加息之前预期高涨相关的过度涨幅。”

汇丰银行(HSBC)分析师们则指出,“我们对明年的展望主要是基于两个支撑美元的因素:①全球经济增长放缓;②美联储逐步过渡到可能的加息。这两股力量仍将发挥决定性作用,并应支持美元在2022年逐步升值。”汇丰银行分析师认为,欧元/美元的走势将进一步下行,因为欧洲央行在2022年底前不会计划提高关键利率。

美联储在12月15日的最新货币政策会议声明中曾表示,随着经济接近实现充分就业且通胀继续急升,将在3月结束大流行时代的债券购买计划,该联储的利率点阵图则为2022年底之前进行三次每次25个基点的加息铺平了道路。而欧洲美元期货定价也显示,交易员目前预计美联储明年至少会加息3次。

当然,即便美联储明年加息将近,眼下也仍有一些人认为美元在2022年的涨势可能放缓,甚至可能下跌。

摩根资产管理的投资经理Arjun Vij表示,从历史上看,美元在美国首次加息前的六个月里通常会走强,预计这将有利于美元兑欧元、瑞郎和日元继续上涨。但鉴于目前市场已经反映了两到三次加息的预期,债券市场有可能试图在定价中反映出美国政策失误的风险。

摩根士丹利当前的焦点则主要集中在了通胀预期落空的风险上。驻纽约的大摩G10外汇策略主管David Adams表示,如果明年通胀减速,美联储政策委员会的部分成员可能会主张在加息方面保持耐心。“局面从政策分化转向政策趋同——在这一方面美联储可能比人们预期的更偏鸽派,但其他主要央行正在开始走向退出——这是对美元最有可能的不利因素,”他指出。

此外,Mirea Asset Global Investments基金经理Malcolm Dorson预计,随着美国财政刺激措施的推出和疫苗接种率增速趋缓,美元的升势势头有可能会在2022年逆转,而非美货币将迎来回升。全球疫苗接种率的上升以及世界开始与新冠疫情共存,可能使得涌向高质量资产的交易消退,这将为非美货币提供更多利好。

(文章来源:财联社)