行至岁末,跌宕起伏的2022即将收官。

这一年,地缘政治危机四伏,黑天鹅事件层出不穷,能源危机与通胀肆虐全球,美联储掀起加息浪潮,国际金融市场风起云涌……

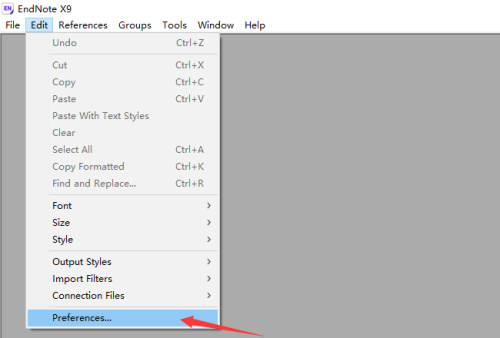

(资料图片)

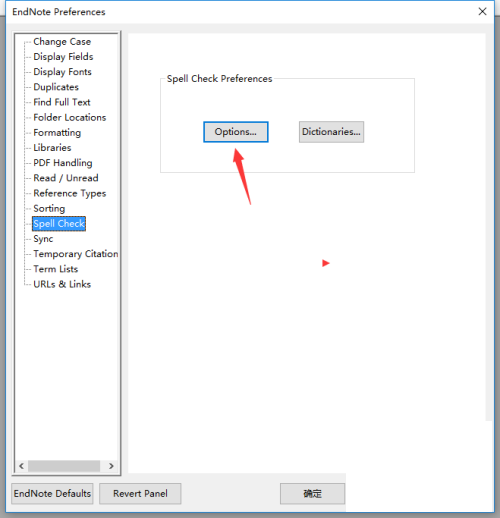

(资料图片)

在多重危机叠加下,全球经济衰退风险上升,“动荡”成为2022年全球经济的主题。

全球央行掀起“加息潮”

毋庸置疑,“高通胀”是2022年全球经济的一大关键词。从2021年下半年开始,受各国央行实行宽松货币政策的影响,全球通胀开始抬头。

2022年2月乌克兰危机升级。大宗商品供给端收缩,推动以原油煤炭为代表的能源价格上涨,布伦特原油期价最高到达139美元的历史高位。全球主要粮食品种如小麦、大豆、玉米等价格也快速冲高,全球粮食安全面临冲击。

全球能源价格飙涨,多国通胀压力随之飙升。2022年6月美国消费者物价指数(CPI)同比涨幅达到9.1%,刷新1981年11月以来最大值;英国10月CPI同比上涨11.1%;欧元区10月CPI同比终值10.6%。常年处于“通货紧缩”边缘的日本也加入了通胀“40年新高”俱乐部,日本11月核心CPI同比上升3.7%。

通胀持续“高烧不退”,美联储等多国央行祭出加息举措紧急“救火”。3月以来,美联储连续7次加息,其中更是连续4次加息75个基点。联邦基金利率水平从接近零快速升至4.25%至4.50%之间,创下美联储自20世纪80年代初以来最为激进的加息行动。

多国央行紧随其后开始缩紧货币政策。英国央行当前利率已升至2008年10月以来的最高水平;欧洲央行自2022年7月以来已累计加息250个基点,创下有史以来最快纪录。

12月20日,日本央行发布政策声明称,将日本10年期国债收益率区间上限从0.25%上调至0.5%。对于日本央行突然“转向”,专家认为或将对美债市场乃至全球金融市场带来冲击。

全球资本市场遭受打击

全球央行从“开闸放水”到“收水”,全球流动性出现180度大拐弯,2022年金融市场遭受巨大冲击。

全球利率上行背景之下,债券收益率大幅上升。美国10年期国债收益率从年初的1.5%最高上升到4.3%,英国10年期国债收益率从年初的1%最高上升到4.6%。即使是长期零利率的日本,其10年期国债收益率也频繁触及收益率曲线控制YCC政策的上限。

2022年,纳斯达克综合指数跌超30%,标普500指数跌近20%。由于利率不断攀升,对利率敏感的增长型科技股遭遇大幅下跌。Meta和特斯拉今年累计跌逾60%,亚马逊下跌近50%,北美科技界裁员海啸扑面而来。

股债双杀的背后,强势美元始终扬着“笑脸”。美元指数年内最高触及114,最大涨幅达21%。强势美元的压迫之下,7月,欧元对美元汇率20年来首次跌破1:1的平价关口;日元成为G10中表现最差的货币,日本央行不得不多次入场干预汇市;历史最悠久的货币对英镑对美元也在2022年创下历史新低,距离跌破平价关口一度只有300多个基点的距离;新兴市场国家货币对美元的汇率跌势也颇为惨烈……

曾经“风光无限”的虚拟货币“一地鸡毛”。5月,全球第三大稳定币UST遭遇抛售潮,市值曾高达410亿美元的虚拟货币LUNA币出现连续暴跌;11月,FTX向美国联邦法院申请破产保护,币圈迎来“雷曼时刻”。

全球经济前景黯淡

美联储激进加息还加剧了资本外流、汇率贬值、债务违约等风险,一些经济基本面脆弱、外汇储备不足、债务负担严重的经济体受到冲击。

本轮美元加息潮席卷之下,斯里兰卡成为了第一个破产的国家。曾以“黄金海岸”为国名的加纳在12月19日发布官方声明称,将暂停支付欧元债券、商业定期贷款和大多数双边义务的债务。阿根廷同样面临严重的主权债务违约风险,土耳其、埃及、巴基斯坦等国目前都深陷债务泥潭之中。

按照IMF最新报告估计,目前新兴市场有约2370亿美元的外债面临违约风险。世界银行发出警示,25%的新兴市场正处于或接近债务困境,60%以上的低收入国家面临债务困境。

衰退阴云笼罩下,全球经济前景趋于黯淡。世界银行发布报告称,随着一些主要央行相继提高利率应对高通胀,2023年世界可能走向全球性经济衰退,全球经济预计仅增长1.9%,新兴市场和发展中经济体可能发生一系列足以造成持久伤害的金融危机。

国际货币基金组织预计,2023年明年全球经济进一步放缓的可能性增大,预计2023年全球经济增速将放缓至2.7%。

(文章来源:上海证券报)