收购硅谷银行,令第一公民银行(First Citizens Bank)再度名声大噪。

(资料图)

(资料图)

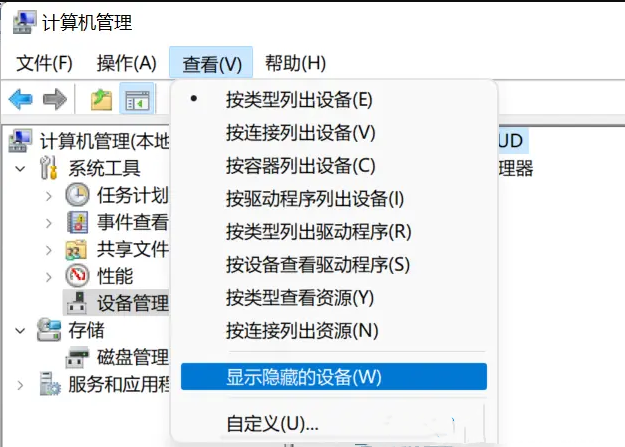

按照收购协议,第一公民银行斥资164.5亿美元购得硅谷银行约1100亿美元资产、560亿美元存款与720亿美元贷款资产。

此外,第一公民银行还将从美国联邦存款保险公司(FDIC)获得一笔可用的信贷额度,用于资金周转需要。且第一公民银行还与FDIC签订了资产损失分担协议,为潜在的信贷资产损失提供更多的保护。

“通过这次收购,第一公民银行的资产规模又将再度急剧扩大。”一位华尔街对冲基金经理向记者透露。

令人颇感惊讶的是,此次收购硅谷银行约千亿美元资产的第一公民银行,实质是一家家族企业,现任首席执行官Frank B. Holding是这家银行创始人—— Holding 家族的第三代传人。

过去100多年,Holding 家族一直秉承本地化经营与谨慎贷款投放的经营理念,确保第一公民银行稳健经营并度过多次金融危机。但在Frank B.Holding接手后,这家银行经营风格骤变,开启频繁折价收购问题银行资产扩大业务规模的征途。

数据显示,2008年次贷危机爆发以来,Frank B.Holding管理的第一公民银行先后完成逾12笔问题银行的收购,令其业务规模跻身全球前30大银行之列。

“随着硅谷银行收购尘埃落定,华尔街金融市场都在讨论Frank B.Holding是引领家族产业发展迈入新的台阶,还是会给一贯稳健经营的家族产业带来新的定时炸弹。”这位华尔街对冲基金经理告诉记者。

在他看来,Holding家族之所以能保持第一公民银行逾100年稳健经营,主要得益于三大创业精神传承,分别是保持强劲的财力,审慎贷款投放与良好客户服务,但如今业界普遍认为,硅谷银行与第一公民银行现有业务范畴关联度不高,如何将折价收购的硅谷银行资产实现“应有价值”,将是Frank B. Holding面临的一大挑战,甚至影响到Holding 家族产业的未来命运。

Frank B.Holding变革家族产业经营理念

资料显示,第一公民银行成立于1898年,原名是史密斯菲尔德银行(Bank of Smithfield),资本金为1万美元,是当时北卡罗来纳州约翰斯顿县的唯一银行,银行的最初客户都是农场主。

1935年,现任首席执行官 Frank B. Holding Jr. 的祖父 R.P. Holding 接任总裁兼董事长,负责管理银行至1950年代。

1970年代,随着银行资产规模超过10亿美元,第一公民银行将总部迁往美国北卡罗来纳州和威克郡首府。但是,这并没有改变银行坚持本地化经营的理念。

直到1994年,第一公民银行收购一家西弗吉尼亚州银行后,才将业务范畴扩展到北卡罗来纳州之外。

时任第一公民银行负责人Lewis Holding认为,要将家族产业基业长青,就不能偏安一隅,必须将业务范畴扩展到整个美国。

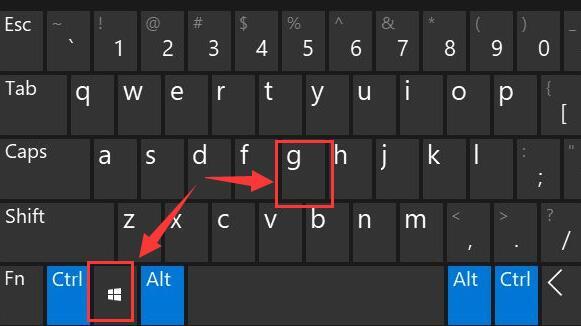

但是,真正令第一公民银行“声名鹊起”的,是2008年接手这个家族产业的Frank B.Holding.作为沃顿商业院的毕业生,他对银行收购极感兴趣。

2008年以来,Frank B.Holding先后收购至少12家处于破产倒闭的问题银行,令第一公民银行从一家默默无闻的地区银行,转变为业务覆盖全美的大型银行。

其中,2020年第一公民银行决定斥资20亿美元收购美国商业银行CIT Group,令金融市场颇感震惊。

在长期持有第一公民银行股票的美国富豪 Phil Timyan看来,Frank B. Holding在扩大第一公民银行业务规模与影响力方面更像是一个“投机取巧分子”,但他不得不承认Frank Holding的投资眼光的确专业——总能以极低折扣买入问题银行的优质资产,并迅速令这些资产产生“应有价值”,带动第一公民银行股价上涨。

数据显示,凭借多次收购问题银行资产并产生不错的资产兼并成效,第一公民银行似乎与FDIC形成良好的信任关系,截至目前,第一公民银行从FDIC所收购的问题银行资产价值达到1430亿美元,

Janney Montgomery Scott研究主管克里斯托弗·马里亚纳克也认为,1990年以来,第一公民银行已完成50多笔收购交易,其中23笔是通过联邦存款保险公司(FDIC)完成。这似乎预示第一公民银行在FDIC有着非常好的记录,监管机构也是乐于与第一公民银行达成问题银行资产转让协议。

截至去年底,第一公民银行在美国有550个经营网点,其中有一半以上经营网点集中在北卡罗来纳州和南卡罗来纳州,其资产规模达到1090亿美元。

但是,频繁收购问题银行资产,也消耗第一公民银行大量经营利润,导致这家银行的股息收益率不到0.3%,远远低于其他银行的至少5%股息收益率。

然而,资本市场仍然对Frank B. Holding与第一公民银行“情有独钟”——随着这家银行收购硅谷银行,前者股价一度大涨逾50%,给投资者带来远高于股息收益率的回报。

“很多人认为,擅长银行兼并的Frank B. Holding正令家族产业(第一公民银行)发展迈入黄金发展期,因为他总能凭借良好的政府关系,折价买到问题银行的优质资产并带动银行股价上涨,令股东方、家族财富与资本市场都皆大欢喜。”他指出。

Holding 家族的新挑战

随着频繁收购问题银行资产,也有人担心Frank B.Holding正令家族产业(第一公民银行)陷入新的烦恼。

前述华尔街对冲基金经理告诉记者,逾100多年以来,第一公民银行之所以能保持稳健经营,主要秉承创始人三大经营理念,分别是良好客户服务、审慎贷款投放与保持强大的银行财力。这也是第一公民银行能度过多次金融危机的主要原因之一。但如今,Frank B.Holding令第一公民银行变成一家擅长资产兼与抄底收购问题银行的投资银行。

尤其在收购硅谷银行后,市场对此的质疑“甚嚣尘上”。原因是硅谷银行主要向高科技初创企业与创业投资基金提供综合金融服务,与第一公民银行现有业务关联度极低,Frank B.Holding如何通过业务协同效应让所收购的硅谷银行资产回归“应有价值”,面对诸多挑战。

资料显示,第一公民银行的主营业务,仍是向个人消费者与传统企业提供银行服务,且这家银行拥有大量铁路列车与铁路运输车辆用于出租,是全美最大的铁路行业贷款机构。

第一公民银行对此表示,它将致力于建立和维护硅谷银行的全球基金银行业务,巩固与私募股权和风险投资公司之间的牢固关系,此次资产并购交易还将加快第一公民银行的业务扩张。

但是,不是所有金融机构都看好这起资产并购所带来的协同效应。

3月29日,标普将第一公民银行(FCNCA)的信用评级设定在BBB,并维持负面的前景展望。原因是标普认为第一公民银行收购硅谷过桥银行相关资产面临诸多风险,且第一公民银行资产质量与融资比率可能比之前所假设的更疲软。

也有业内人士认为,Frank B.Holding或许也知道收购硅谷银行资产所面临的诸多风险,但在美国金融监管部门的运作下,他必须成为接盘侠。究其原因,美国大型银行或许也有能力收购硅谷银行,但他们将面临更严的美国金融监管措施制约,而第一公民银行等规模相对较小银行则不受此限制;此外,其他中小银行未必具备处理硅谷银行客户群金融服务的专业能力,令FDIC等金融监管部门将希望放在拥有多家问题银行收购经验的第一公民银行与Frank B.Holding身上。

“对Frank B.Holding而言,若他能令硅谷银行资产迅速回归应有价值,无疑将令Holding家族在美国银行界更具名望,在未来能吸收更多问题银行资产壮大家族产业规模,反之若第一公民银行无力将硅谷银行资产变废为宝,很可能令家族产业陷入新的麻烦。”这位华尔街对冲经理指出。

(文章来源:21世纪经济报道)