硅谷银行储户的钱将被全额“兜底”,国内部分受牵连的医药企业可暂保资金无虞。但是,这并不意味着国内医药产业普遍存在的焦虑就此化解。它们关注的下一个焦点问题是美国利率未来的走势。

深圳东方港湾投资管理股份有限公司董事长但斌的一条评论获得了不少关注,他认为“硅谷银行破产事件,也许会导致美联储加息步伐放缓或停止加息”。

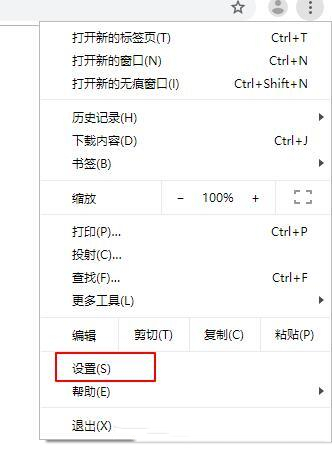

(资料图片仅供参考)

(资料图片仅供参考)

2022年,美联储加息七次,累计加息425个基点,为四十年来最激进的加息政策。在相关因素影响下,各大企业不得不收缩过冬。

3月13日,一位国内药企人士对记者表示,对有海外业务的国内企业来说,美国高利率意味着业务层面和资金层面的双重压力,未来各方投资理财的风险偏好也会降低;一位投资人士直言,虽然短期实际资金损失消失,但从长期看,美国高利率对医药创投风险偏好的压制还在。

硅谷银行事件大震已过,但余波未平,医药创投圈的信心恐将进一步受挫,而这对于本就身处“资本寒冬”的国内Biotech企业而言,无疑是雪上加霜。

“有惊无险”:国内医疗企业齐发声 “可以拿回存款”

近日,硅谷银行因“流动性不足与资不抵债”被FDIC(美国联邦存款保险公司)接管。美国时间2023年3月12日下午,美国财政部、美联储和FDIC发布联合声明,根据FDIC和美联储的建议,美国财政部已批准采取行动,使得FDIC可以向硅谷银行存款人提供全额保护。自美国时间2023年3月13日,硅谷银行存款人可以全额动用其在硅谷银行的存款。

国内多家上市医疗企业或许在看到这则消息后,感到“有惊无险”。

据《每日经济新闻》记者梳理,3月12日至13日,国内部分生物医药企业如云顶新耀、再鼎医药、加科思、九安医疗、百济神州、歌礼制药、和誉医药、九洲药业、君实生物、信达生物、科济药业、天境生物等已就此事发声,大部分企业表示与硅谷银行并无业务往来,小部分牵涉其中的企业也大多认为“影响有限”。

也有部分企业披露了在硅谷银行托管的资产规模:云顶新耀有非常少量现金存在硅谷银行,远低于公司现金总量的1%;再鼎医药现金和现金等价物总额约10.085亿美元(截至2022年12月31日),在硅谷银行持有的金额占比约2.3%;加科思在硅谷银行的现金存款余额不足40万美元(截至2023年3月9日晚),约占集团总现金及银行结余的0.2%;九安医疗及子公司在硅谷银行的存款金额,占公司现金类资产及金融资产总额的比例约5%(截至2023年3月10日);百济神州在硅谷银行持有的未投保现金、存款约占截至2022年12月31日的现金、现金等价物、受限资金和短期投资总额45亿美元的3.9%。

部分药企在硅谷银行托管资金情况

数据来源:记者根据公司对外公告汇总

值得注意的是,这些公开发声企业的共同点是海外业务占比较高或是海外临床、BD业务频繁的企业。例如,九安医疗2022年上半年国外销售收入为229.14亿元,在总收入中占比高达98.48%;百济神州2021年境外收入为42.53亿元,占比56.04%;云顶新耀在此事件中备受关注则是因为其“License-in”主导的商业模式,这也导致其与海外银行资金往来密切。

对于这类海外业务占比较高的企业,美联储加息、利率上升的影响可能会在哪些方面得到体现?

针对这一问题,头豹(上海)研究院医疗行业首席分析师李依芮在接受《每日经济新闻》记者采访时称,美联储加息、利率上升带来了货币走强的信号,在美元作为国际间广泛流通的货币的情况下,对海外出口业务的成本将有所下降,促使企业调整境内外市场战略,提升海外业务重视程度。另一方面,在中国要素成本上升和利率下调等影响下,可能促使中国企业,尤其是生产制造型企业,产生资本输出需求。

事件发生后,上市公司的财务政策及资金管理体系也引起了投资者的重点关注。其中,九安医疗在公告中称会“将公司目前在硅谷银行的存款尽快转移至其他大型金融机构”,云顶新耀则表示“公司一贯秉承和执行稳健的财务政策,资产分散在多个银行和账户”,再鼎医药称“公司的大部分现金和现金等价物分布在多家大型国际金融机构,包括摩根大通、花旗集团和中国银行(香港)有限公司”。

多位业内人士向记者指出,硅谷银行事件暴露出美国中小银行在加息背景下的流动性风险,转向声誉更好、风险更低的大银行似乎已是企业保住手头资金的唯一途径。奶酪基金经理庄宏东认为,虽然美国监管机构已经表态将以贷款方式为其提供融资支持,确保储户安全,硅谷银行的流动性问题有望得到缓解。但市场依旧对其他银行,尤其是中小银行的流动性压力存在一定担忧。此前一位私募基金合伙人也对记者表示:“此事可能代表美国的中小银行存在比较大的资产负债期限错配风险及流动性风险。”

无形的压力:高利率对药企投融资有长期影响

“上次雷曼也是一个周末突然没了。”有投资人士如此感慨。硅谷银行此次风波,难免让人联想到2008年美国第四大投资银行雷曼兄弟破产引发的金融危机,但二者又有根本区别。

庄宏东表示,2008年金融危机的根本原因在于次级贷款资产质量问题,此次硅谷银行事件背后的原因在于,银行在美联储加息背景下资产出现短期账面浮亏,面临储户提款需求流动性承压,美国方面尚且能够通过贷款等方式进行流动性补充。

但斌在其社交平台发表观点称“硅谷银行破产事件,也许会导致美联储加息步伐放缓或停止加息,多少年后回看此刻,或许是一个重要的转折”;高盛方面亦传来消息,鉴于最近银行系统面临的压力,不再预期美联储会在3月22日的会议上加息。

上文提到的投资人士认为,美国高利率长期对创投风险偏好的压制还在,“对其他行业来说,降低了加息预期是利好,但对科技初创企业是直接打击”。

以国内Biotech企业为例,其中大部分企业在新药研发、商业BD、License-in/out、国际多中心临床等方面都会与国际市场尤其是美国市场产生交集,不可避免与当地银行有业务往来。此外,Biotech企业由于自身造血能力不足,往往仰赖于外部融资,自然而然就对美国加息、高利率等政策、环境变动更为敏感。

3月13日,记者联系到一家海外业务占比较多的国内医疗企业,该公司人士认为,美国高利率对于中国医疗企业的影响可以从两个维度分析。在业务层面,如果企业的上下游在美国,美国加息可能会对成本及扩张带来压力;在资金层面,如果公司持有美元或者需要美元支付,短期内可能会承担更高的成本,或者由于美元的收益而更倾向于投资理财。

一家头部生物科技公司高管则对记者表示,目前加息应该还不影响公司正常业务经营,对有融资需求的企业影响更大。

李依芮则表示,对于硅谷银行这类备受科技和生命科学初创公司青睐的金融机构来说,政策性利率抬升,贷款需求受压制,可能导致生物制药创新企业更加难以维持研发支出。

不过,李依芮也从中看到了中国生物制药企业的机遇所在,近年来风险防范意识的提高及中国在政策与资金上给予的软性与硬性支持,如科技创新再贷款、中小微企业政策性融资担保基金等,减少了企业对于美元PE/VC的依赖。“这种部分海外企业手持技术却苦于启动资金的情况,将利于中国生物制药企业抢先扣动创新研发的扳机。”

(文章来源:每日经济新闻)