“短期利润的爆发可能包含许多运气的因素,这种因素未必可以长期持续。相比之下,我更愿意关注可以长期持续的因素,关注企业持续创造超额利润的能力。”在谈及选股技巧时,具有17年证券从业经理的资深基金经理吴华如是说。

关注长期利润创造能力

精选稳健龙头企业

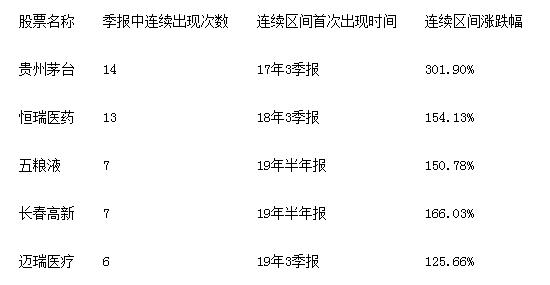

对于投资理念,吴华这样总结:基金长期唯一可靠的阿尔法来源就是企业持续的超额利润创造能力。基于这一理念,吴华坚持长线投资稳健卓越的龙头企业的投资策略。这种策略长期来看能为投资者提供回撤相对较低、收益率相对稳健的回报。

吴华坚持不做择时。他认为,长期来看,择时的难度很大,基金经理更多阿尔法还是来自于精选个股。吴华还坚持长线持有的原则,他认为,所有投资决策都是基于研究做出的,因而基金投资周期也要和研究时展望未来的期限相匹配。

基于长期大趋势进行行业配置也是吴华在投资中始终坚持的原则。吴华强调,大趋势指的不是一两年的趋势,而是十年甚至更长的周期。人口结构就是最重要的大趋势之一。展望未来,人口结构变化催生的投资机会将更多地围绕养老展开。随着人口老龄化趋势日益明显,医疗行业就是未来的大趋势,行业有望迎来蓬勃发展。

选股方面,吴华表示,长线来讲,还是专注于基本面稳健、利润稳健增长的企业,并不热衷于追捧短期产生暴利的公司。

品牌力是吴华筛选消费类企业时重点关注的指标,他认为,靠成本驱动的企业,产品通常并没有太大差异,而靠品牌力形成垄断的企业,产品差异往往较大。大消费行业的优质龙头企业往往具有较强的品牌力,在通胀环境中,这类企业可以将成本的压力转嫁出去。

对于医药行业的企业,吴华则十分看重研发能力这一项。他分析,医药行业的高壁垒主要在于研发壁垒,这是很难被颠覆或逆转的绝对优势。这类企业短期未必会出现业绩爆发,但三到五年后,这类企业的业绩常常翻番,登上一个新台阶。

再发消费主题基金

捕捉震荡市投资机会

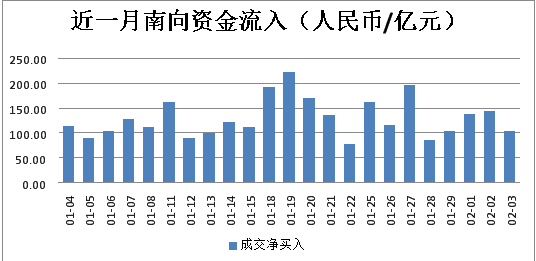

对于A股的后市走势,吴华判断,市场将呈现出震荡分化的态势,不同公司、不同行业的股价表现差距会非常大。震荡市之下,把控新基金的建仓节奏是个技术活。对于新基金的建仓策略,吴华表示,在建仓时会遵循长线目标与短期目标相结合的原则,长期目标即筛选出具有长期价值的股票,短期目标即确保净值不要有特别大的波动,会在精心研究的股票中筛选出跌幅较深的、市值与均衡价值相比较为接近甚至更低的个股。

2月24日,由吴华担纲基金经理的泰达消费服务混合基金发行,这只基金将继续聚焦消费行业,致力于把握沪港深三市的消费股投资机会。

他指出,过去50年,美国的医药和食品饮料指数都远远跑赢标普500指数。在日本,过去40多年中,医药和食品饮料指数也持续跑赢了整个市场。“根本逻辑在于人口结构、收入水平发展到一定阶段之后,消费者对医药、消费品的需求在上升。”

吴华介绍,基于对大消费赛道长期看好,新产品的整体投资方向是大消费服务行业,包括食品饮料、家电、服装、医药、免税等领域。吴华认为,消费品行业的龙头公司,可以通过企业品牌力形成一定的定价权,从而跑赢通胀,创新药、医疗器械等行业中具有定价能力的龙头公司,可以跑赢医疗开支的整体增长速度。

牛年之初,多只消费股龙头股价大幅回调。但吴华提示,企业价值是我们可以真正依靠的东西。短期内消费行业可能有一些调整,但调整是暂时的,这些回调还会提供布局机会。

(文章来源:中国基金报)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。