“硅谷银行流动性困境不足以引发大型金融机构的风险和金融动荡,同时其对PE/VC行业以及创业企业的影响,对国内的传染也极其有限。”

美国硅谷银行(SVB)破产事件持续发酵。

3月14日消息, 美国司法部和美国证券交易委员会(SEC)正在调查硅谷银行倒闭一事,并调查硅谷银行母公司高管在银行破产前出售股票的情况。目前调查处于初步阶段。

(相关资料图)

(相关资料图)

面对硅谷银行关闭并被接管事件,多家A股、港股上市公司陆续公告了在硅谷银行的存款风险敞口和影响,均表示对公司影响不大。

3月13日,A股市场主要指数大幅上涨,沪指单边上行涨逾1%,港股恒生指数大涨1.95%,台股亦小幅收涨。记者采访获悉,硅谷银行事件对中国金融市场的冲击整体较为有限。

受访分析人士认为,硅谷银行破产不能与雷曼兄弟事件挂钩。但美联储货币政策动向,投资者仍需密切关注。清算问题可能短期会对国内在硅谷银行有储蓄的公司产生一定的现金流影响。“现金为王”的投资理念将逐步为市场所接受。

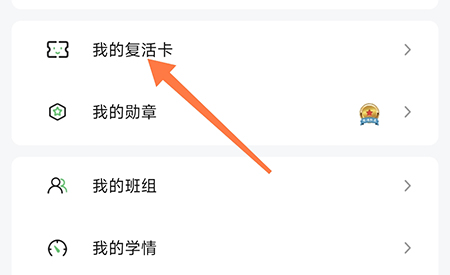

上市公司纷纷澄清

3月11日,美国前20大银行之一,拥有资产2000多亿美元的硅谷银行,突然宣布破产。这是自2008年金融危机以来,最大的一家银行倒闭事件。

此事一经发酵,中国股市立即有所反应。针对该事件,仅3月12日至13日两天,就有超20多家A股、H股上市公司在交易所、互动平台等不同渠道上,公开披露公司在硅谷银行的存款情况。

A股方面,3月13日,九安医疗披露公告表示,公司及子公司在硅谷银行的存款金额,占公司现金类资产及金融资产总额的比例约5%。“由于美国与中国的时差原因,公司尚未收到存款,于公告发布日已获得的公开信息不排除在未来发生变化的可能性,敬请投资者注意投资风险”。当日,九安医疗早盘大跌超9%,至收盘下跌2.84%,较早盘跌幅有所收窄。

港股方面,亚盛医药、康方生物、贝康医疗、德琪医药、歌礼制药、微创医疗、科济药业等港股医药生物公司公告表示,未在硅谷银行或其关联公司有任何存款,或是未曾与硅谷银行或其关联公司发生过业务合作。

10余家医药生物公司均在硅谷银行有存款。加科思、基石药业、云顶新耀、嘉和生物等4家公司均回应存款占现金及现金等价物总额比例小于1%,也均表示此次硅谷银行事件不会对其造成任何重大不利影响。

此外,腾盛博药、堃博医疗、百济神州、再鼎医药、圣诺医药等5家港股医药生物,在硅谷银行的存款占现金及现金等价物总额的比例超过了1%。

例如,3月12日,堃博医疗表示,截至该公告日期,该公司在硅谷银行持有约1180万美元存款,占该公司截至3月10日的现金及现金等价物的约6.5%。堃博医疗强调,其因硅谷银行事件而面临的风险并不重大,并预计对其经营计划及现金生命周期影响甚微。

同日,百济神州在港交所公告,公司获悉,因流动性问题,美国联邦存款保险公司已接管硅谷银行。公司在SVB持有的未投保现金存款约占其最近报告的截至2022年12月31日的现金、现金等价物、受限资金和短期投资总额45亿美元的3.9%。

另外,诺亚控股、汇量科技、阜博集团、美图公司等4家港股科技公司也披露了相应情况。

记者采访获悉,硅谷银行破产对市场情绪影响较大,最直接影响的是在硅谷银行有存款的企业以及相关的银行板块,走势相对疲软。

国内影响较为有限

硅谷银行倒闭消息一出,迅速成为投研圈热点,证券公司纷纷发表研报阐述观点。龙头券商普遍认为,对国内及A股的影响,可能并没有市场担忧的那么紧张。

硅谷银行事件对国内的传染极其有限。中信证券表示,硅谷银行流动性困境不足以引发大型金融机构的风险和金融动荡,同时其对PE/VC行业以及创业企业的影响,对国内的传染也极其有限。

中金公司同样判断,外围风险事件对A股市场影响可能相对有限,A股有望在全球市场波动中显现一定韧性。

“直接导火索可能是硅谷银行存款流失引发的流动性危机,而背后还有美联储快速加息缩表等更深层次原因。”华泰证券固收分析师张继强认为,目前来看,对联储加息路径的影响可能不会太大,美联储更可能通过暂停隔夜逆回购升息甚至降息的方式应对相关风险。不过,在全球流动性快速收紧背景下,仍需警惕包括地产、中小银行在内的“脆弱点”。

国泰君安研报显示,隐藏金融风险勉力维持机构运行,硅谷银行的未实现损失会越来越大;而爆雷后带来的市场避险情绪反而会减轻类似的风险和亏损;金融风险越大,美联储停止加息甚至降息的可能性就越大。从某个角度而言,硅谷银行遇到的危机,恰恰可能要靠“爆雷”才能解决。

“硅谷银行事件具有个体特殊性。”财通证券分析师夏昌盛认为,硅谷银行主要面向科技型初创企业,此轮流动性危机也主要是由于初创企业在利率上行期融资困难引发的挤兑危机,与其他金融机构的交叉风险较小。

此外,民生证券研报认为,随着美联储加息周期的进一步推进,美国利率敏感部门的脆弱性开始凸显,科技领域的景气下行压力也在进一步外溢。

或迎投资买入机会

美国硅谷银行事件对A股影响有限,情绪稳定以及流动性稳定下,市场整体仍有向好的基础。不过,伴随A股国际化程度逐步提升,该事件所引发的连锁及传导效应,仍值得A股投资者关注。

中信建投证券董事总经理、首席策略官陈果表示,由于投资者担心硅谷银行事件可能不是个例,因此对部分小银行、较脆弱新兴经济体的担忧或将蔓延,其中对科技股的冲击或更加值得重视。

“近年来,A股国际化程度逐步提升下,中美股市联动性明显增强,海外货币政策的调整对A股的溢出效应愈加显著。因此,美联储货币政策动向,投资者需密切关注。”陈果说。

独立财经评论员郭施亮在接受《国际金融报》记者采访时认为,硅谷银行破产不能与雷曼兄弟事件挂钩,硅谷银行是内部管理与资产配置策略产生混乱,当然也与美联储大幅加息脱不了关系。这一次事件可能会引发银行体系监管要求的提升,对银行等金融机构的内部管理、风控能力有着更高的要求。

“此事对A股影响比较有限,虽然暂时得到解决,但关键还是要看后续发展。”郭施亮说,缓解市场流动性挤兑压力是第一步,接下来要看美联储会否暂停加息。

私募排排网旗下融智投资基金经理胡泊在接受《国际金融报》记者采访时认为,从硅谷银行上来看,整体风险其实处于一个非常可控的状态,因为底层的资产还是优质的国债,只不过因为长短期错配和流动性问题导致了硅谷银行的倒闭,产生连锁效应的可能性非常低。对于美股来说,也是恐慌性情绪过度,同时对于A股更是如此,因此所有在这种恐慌情况下带来的市场调整机会,往往就是买入的机会。

“硅谷银行清算问题,可能会对短期国内这些在硅谷银行有储蓄的公司产生一定的现金流影响。”胡泊认为,如果处置得当,整体风险还是可控的。

西部证券首席策略分析师易斌在接受本报记者采访时表示,硅谷银行破产事件引发投资者对于低利率环境下的投资理念反思,“现金为王”的投资理念将逐步为市场所接受。未来需要关注三个变化:从长久期到短久期;从关注盈利增长到关注盈利质量;从关注未来成长空间到关注当下现金流。

(文章来源:国际金融报)